[코스인코리아닷컴 이수진 기자] 최근 4년 연속으로 대형할인점은 매출이 하락하는 가운데 창고형매장의 매출은 증가했다. 대형할인점의 경우 2017년 2분기 기준 전년 동기 대비 매출액이 4.4% 감소한 이래로 2018년 1.7%, 2019년 4.2% 매출액 감소를 기록하며 하락세가 이어졌다. 반대로 창고형매장은 2017년 매출액이 12.9% 증가하고 이후 2018년과 2019년 각각 15.3%, 8.3% 상승하며 꾸준한 성장세를 보였다.

글로벌 마케팅 데이터, 인사이트, 컨설팅 기업 칸타(KANTAR)가 최근 3년 동안 국내 FMCG 시장에서 대형할인점과 창고형매장의 이용 현황을 분석했다. 이번 분석은 2016년 7월부터 2019년 6월까지 칸타 월드패널 사업부가 운영하는 5,000명의 가구패널을 대상으로 일용소비재(FMCG) 구매 내역을 스마트폰 앱으로 스캔해 수집한 실제 데이터를 바탕으로 진행했다. 칸타 월드패널사업부의 이번 분석에 따르면, 대형할인점과 창고형매장 구매 행태 차이가 두드러진 것으로 나타났다.

대형할인점 VS 창고형 매장 구매행동지표 비교

# 대형할인점 구매빈도 7% 감소 vs 창고형매장 구매빈도 11% 증가

2019년 2분기 기준 대형할인점은 전년 대비 구매 빈도를 비롯해 구매 경험률, 1회 평균쇼핑 구매액 모두 감소한 반면, 창고형매장은 모두 증가했다. 2019년 2분기 기준 대형할인점 구매 경험률은 93.6%, 창고형매장이 42.3%를 나타냈지만 대형할인점은 0.1% 감소하고 창고형매장은 3.8% 증가한 것이다. 창고형매장 구매 빈도는 11% 증가한 7회, 대형할인점의 구매 빈도는 전년 대비 약 7% 감소한 연평균 22회를 기록했다.

1회 쇼핑 구매액에서도 대형할인점은 약 0.8% 줄어든 26,892원을 기록한 반면, 창고형매장은 0.3% 늘어난 56,805원으로 대형할인점의 2.1배에 달했다. 결과적으로 2년 전 대비 최근 1년 동안 대형할인점 구매액은 5.9% 하락하고 창고형매장은 24.9% 성장했다.

주요 대형할인점 중 이마트와 홈플러스는 2년 전 대비 최근 1년 간 구매액이 각각 4.9%와 8.0% 감소했다. 창고형매장의 경우 이마트 트레이더스가 79.2%의 구매액 상승을 기록했고 코스트코 홀세일은 8.9% 성장했다. 반면 롯데 빅마켓은 9.6% 하락했다.

칸타월드패널사업부 FMCG 트렌드 분석을 전담하는 심영훈 이사는 “대형할인점이 근린형 채널로서 가지는 이점인 접근성과 신선한 식료품 구매 등에 대한 니즈가 온라인 배송 서비스 발달과 집 앞에 들어온 식자재마트에서 해결되고 있다. 또 창고형매장은 합리적인 가격대로 대용량 구매를 선호하는 소비자들의 창고형매장 이용 로열티가 유지되면서 성장을 이어가고 있는 것으로 보인다”고 말했다.

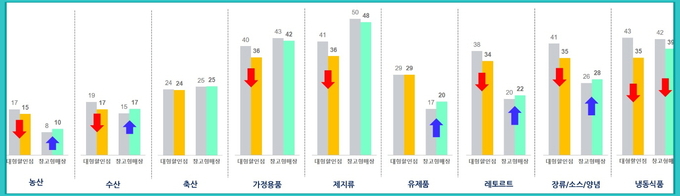

주요 품목별 SOW 변화 - 대형마트 vs 창고형 매장

# 대형할인점 주력 카테고리 농수산물 구매자 로열티 감소 vs 창고형매장 농수산물 구매자 로열티 증가

대형할인점은 농산물 비중이 압도적이고 창고형매장은 축산물의 중요도가 큰 것으로 나타났다. 2019년 2분기 대형할인점의 농산물 구매 금액 비중은 49.5%에 달했으며 축산물과 수산물은 각 33.2%, 17.3%였다. 창고형매장의 경우 축산물이 44.9%로 가장 큰 비중을 차지하고 농산물 38.5%, 수산물 16.6% 순이었다. 창고형매장의 경우 전년 대비 농산물과 수산물의 비중이 확대됐다.

신선 외 식품 품목별로 살펴보면, 대형할인점은 레토르트(상온식품), 과자류, 유제품 비중이 크고 창고형매장은 냉동식품과 음료류의 금액 비중이 상대적으로 컸다. 하지만 구매자의 전체 지출 중 특정 채널에 대한 상품별 지출이 차지하는 비중을 나타내는 SOW(Share of Wallet) 측면에서 대형할인점은 2019년 2분기 기준 2년 전 대비 농∙수산물 품목이 감소하고 축산물은 비슷한 수준을 유지했다. 이와 반대로 창고형매장은 농산물, 수산물 로열티는 상대적으로 약하지만 증가하는 추세다.

또 대형할인점은 비식품 분야에서 SOW가 크게 위축되고 있으며 창고형매장은 비식품 분야 제지류의 금액 로열티가 가장 높은 가운데 개인용품 SOW가 소폭 증가했다. 식품그로서리 분야에서는 냉동식품과 축∙수산 가공품, 장류∙소스∙양념, 주류 등의 대형마트 SOW가 높았지만 점차 약화되고 있는 추세다. 대형마트가 유일하게 충성도를 유지하는 품목은 유제품이 유일했다.

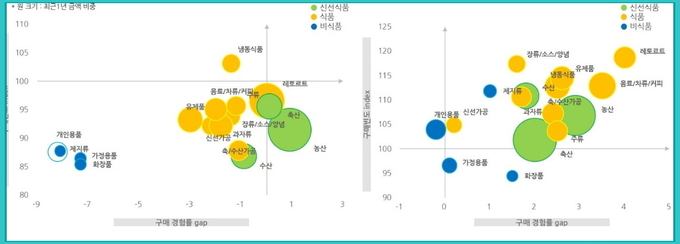

대형할인점 품목 별 포지셔닝 창고형 매장 품목 별 포지셔닝

# 대형할인점 화장품 등 비식품 구매 하락 vs 창고형매장 레토르트, 음료류 등 성장 주도

대형할인점은 비식품 분야에서 구매 하락세가 컸다. 2019년 2분기 기준 개인용품, 화장품, 가정용품, 제지류 모두 구매 빈도와 구매 경험률이 낮게 나타났다. 식품 분야에서는 레토르트와 냉동식품 등 가정간편식(HMR) 정도만 선방하는 모습을 보였다.

대형할인점의 경우 농산물과 축산물 등 신선식품은 여전히 매출 비중이 높고 강점을 지니고 있는 것으로 나타나 향후 경쟁력을 끌어올리는데 집중할 필요가 있는 것으로 분석됐다. 창고형매장은 신선식품과 식품그로서리(신선 외 식품) 전반에서 성장세를 보였다. 레토르트와 음료류 등이 성장을 주도하는 가운데 비식품 분야에서는 제지류가 높은 구매 빈도를 기록하며 가장 긍정적인 모습을 보였다.

최근 1년 라이프스테이지 비중 (단위 : %)

# 창고형매장, 라이프스테이지 구매액 증가 vs 대형할인점, 성인가족, 베이비 키즈 가족 등 감소

가족 구성에 따라 대형할인점과 창고형매장 구매 행태가 서로 다르게 나타났다. 전체적으로 창고형매장은 1년 전과 대비해 최근 1년 동안 전체 구매 금액이 24.9% 늘어난 가운데 모든 가족 구성에서 골고루 성장했다. 10대 자녀가 있는 가족이 13.8%로 가장 많이 상승했으며 독립가구가 12.7%, 베이비∙키즈 가족 10.5%로 10% 이상 높은 성장세를 보였다.

같은 기간 대형할인점은 전체 구매 금액이 5.9% 줄어든 가운데 성인가족은 대형할인점에서 10.8% 하락을 기록했다. 이어서 베이비∙키즈와 10대 자녀 가족도 7.0% 감소했다. 이에 비해 10대 자녀가 있는 가족과 독립가구는 5.0%와 4.2% 증가했다.

대형할인점의 최근 1년 간 구매 금액 비중은 10대 자녀가 있는 가족(25.1%), 베이비∙키즈 가족(22.7%), 성인가족(19.1%), 독립가구(13.8%), 시니어가구(10.4%), 베이비∙키즈와 10대 자녀 가족(9.0%) 순을 기록했다.

최근 1년 간 창고형매장의 구매 금액 비중은 10대 자녀가 있는 가족(33.5%), 베이비∙키즈 가족(19.8%), 성인가족(19.0%), 독립가구(10.7%), 베이비∙키즈와 10대 자녀 가족(10.4%), 시니어가구(6.6%) 순을 나타냈다.

한편, 칸타 월드패널사업부의 가구 패널 데이터를 활용하면 유통 채널 간 스위칭 분석, 구매자 장바구니 분석, 제품 카테고리별 효율성 분석, 쇼핑 히어로 카테고리 분석 등 다양한 심층 분석이 가능하다.

Copyright ⓒ Since 2012 COS'IN. All Right Reserved.