[코스인코리아닷컴 김세화 기자] 올해 기업공개(IPO) 시장에서 첫 조 단위 대어로 평가받고 있는 뷰티 테크기업 에이피알이 본격적인 일정에 돌입했다. 지난해 말부터 IPO 시장의 훈풍이 이어지면서 투자자들의 관심이 쏠리는 가운데 수요예측 첫날부터 공모 희망가격 밴드 최상단가를 초과한 가격으로 주문을 받았다.

증권업계에 따르면, 에이피알은 지난 2일부터 오는 8일까지 일주일간 기관 투자자를 대상으로 수요예측을 진행하고 있다. 공모 희망가격 범위는 147,000원~200,000원이며 예상 시총은 1조 1,149억 원~1조 5,169억 원이다. 현재 수요예측에 참여한 다수의 기관 투자가자들이 밴드 최상단가인 200,000원보다 훨씬 높은 가격에 주문서를 써낸 것으로 전해졌다.

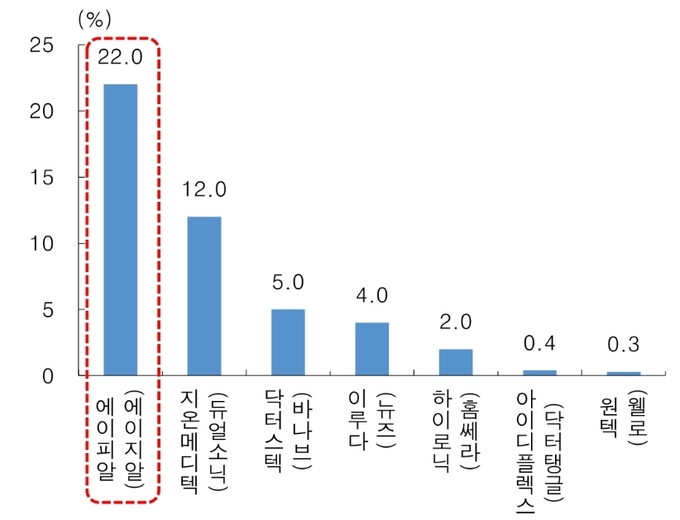

2014년 10월 설립된 에이피알은 가정용 미용기기와 화장품을 판매하는 기업으로 뷰티 브랜드 메디큐브, 에이프릴스킨, 포맨트, 글램디바이오를 운영하고 있다. 특히 지난 2021년 출시한 뷰티 기기 브랜드 '메디큐브 에이지알(AGE-R)'이 지난해 누적 판매 150만대를 넘기며 실적을 견인하고 있다. 에이피알은 2022년 점유율 22%를 기록하며 국내 시장 1위에 오른데 이어 2023년 매출과 영업이익이 각각 32%, 160% 성장했다.

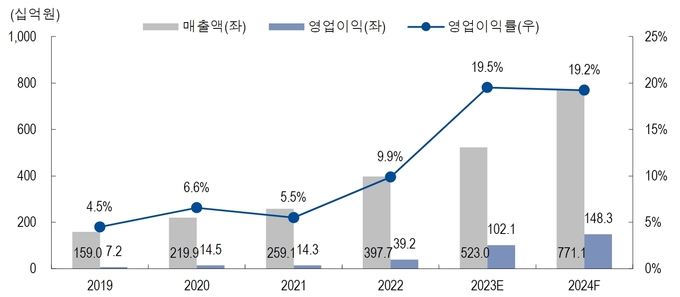

에이피알 연도별 매출액, 영업이익, 영업이익률 추이 (단위 : 십억원, %)

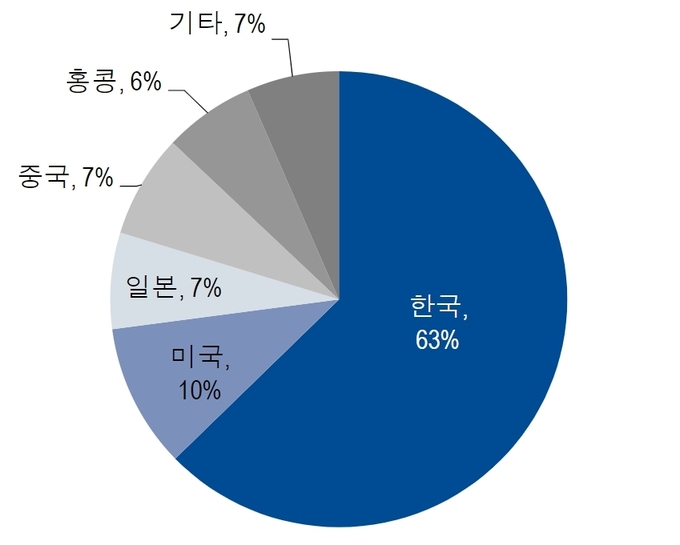

특히 2023년 3분기 누계 기준으로 미국, 일본 등 해외 매출의 비중이 37%에 이른다. 지역별 매출 비중은 미국 10%, 일본 7%, 중국 7%, 홍콩 6%, 기타 7%로 구성됐다. 올해는 본격적으로 글로벌 시장에서의 매출 확대에 주력할 전망이다. 현재 미국과 일본을 필두로 중국, 홍콩, 싱가포르, 말레이시아, 대만에 진출해 있으며 태국, 카타르 총판 계약도 마무리했다.

에이피알 2023년 3분기 기준 국가별 매출 비중 (단위 : %)

이번 공모를 통해 조달하는 자금 557억 원으로 뷰티 디바이스를 생산하는 평택 2공장 증설과 뷰티 디바이스 신기술 개발, 글로벌 마케팅 등에 활용할 계획이며 이중 글로벌 마케팅에는 80억 원이 투입될 예정이다. 이와 관련해 에이피알은 현재 기존 진출한 7개국 외에 프랑스, 영국, 인도 등 다수 국가에 신규 진출을 준비하고 있으며 특히 프랑스의 경우 법인을 설립해 직접 진출하는 방안을 추진하고 있다.

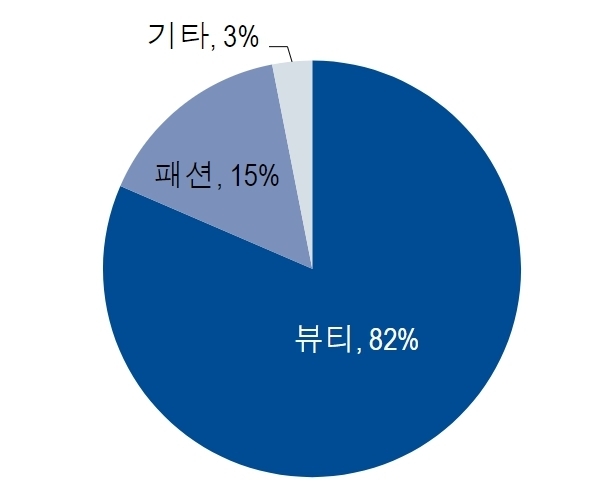

정지윤 NH증권 연구원은 "올해 에이피알의 실적 모멘텀은 뷰티 부문의 고성장이다"며, "지난해 말부터 올해 초까지 신제품이 연이어 출시되고 해외 판매가 개시되면서 판매단가 상승 효과가 지속될 것이다"고 전망했다.

에이피알 2023년 3분기 기준 부문별 매출 비중 (단위 : %)

김명주 한국투자증권 연구원은 "코로나19를 계기로 미국 등 서구권의 스킨케어 시장이 구조적인 성장에 진입했다"며, "에이피알이 해외시장에서 높은 매출 성장을 기대한다는 점에서 긍정적이다"고 평가했다.

증권업계는 에이피알의 밸류에이션 매력도가 높은 것으로 평가하고 있다. 실제 희망 공모가가 시장의 눈높이와 차이가 크지 않다. 에이피알은 LG생활건강, 아모레퍼시픽, 클리오 등 9개사를 피어그룹으로 선정했는데 밴드 상단가 기준 PER을 피어그룹 평균 PER보다 낮은 배수를 적용했다.

다만, 상장 이후 수급 측면에서는 단기 변동성이 클 수 있다는 점은 투자자들에게 부담으로 작용할 가능성이 있다. 상장 직후 유통가능물량이 36.8%, 상장 1개월 후 11.5%, 2개월 후에는 11.7%로 총 60% 수준까지 비중이 커지는 만큼 상장 직후 차익 실현을 위해 쏟아지는 매도 물량을 고려하면 주가가 하락할 가능성이 크다.

국내 홈뷰티 디바이스 시장 내 에이지알(에이피알 브랜드) 점유율 추이(단위 : %)

정지윤 NH증권 연구원은 "최근 IPO 시장의 경쟁심화를 감안하더라도 뷰티 디바이스 산업의 성장성과 확장성을 감안한다면 저평가라고 보인다"며, "다만 오버행 리스크에 대해서는 확인이 필요하다"고 지적했다.

에이피알의 2024년 연결기준 매출액 전년 동기 대비 47%가 증가한 7,711억 원, 영업이익은 45%가 증가한 1,483억 원으로 전망된다. 지난해 4분기 부스터 프로와 올해 1분기 홈튠 출시로 ASP(평균단가) 상승과 해외 수출 볼륨 확대가 기대된다.

에이피알 공모 후 주주현황 (단위 : 주, %)

한편, 수요예측 첫날부터 1,000여 곳이 넘는 기관이 참여해 치열한 물량 확보 경쟁을 벌이면서 에이피알의 공모가가 밴드 상단을 초과해 확정될 것이란 관측이 나오고 있다. 만약 공모가가 상단가보다 20% 높게 결정될 경우 공모액과 시가총액은 각각 910억 원, 1조 8,203억 원 수준이 될 것으로 예상된다. 에이피알은 오는 13일 확정 공고가를 공시하고 오는 14~15일 일반 투자자 청약을 거쳐 코스피 시장에 상장할 계획이다.

Copyright ⓒ Since 2012 COS'IN. All Right Reserved.

#코스인 #코스인코리아닷컴 #화장품 #코스메틱 #글로벌뷰티테크기업 #에이피알 #기업공개(IPO) #코스피상장 #기관투자자 #수요예측 #공모희망가격 #밴드최상단가초과 #물량확보경쟁 #공모희망가격범위 #147000원~200000원 #예상시총 #1조1149억원~1조5169억원 #2월14~15일 #일반투자자청약 #뷰티브랜드 #메디큐브 #에이프릴스킨 #포맨트 #글램디바이오